کنترل نرخ رشد نقدینگی توسط نظام بانکی از مهم ترین اهداف سیاست گذار پولی است. در این زمینه تجربه دهه شصت که بانکداری دولتی در ایران حاکم بود می تواند درس های خوبی برای این روزهای اقتصاد ایران داشته باشد. محمدجواد ایروانی از تجربیات آن سال ها می گوید.

گروه «اندیشه اقتصاد» خبرگزاری تسنیم؛ رشد نامتناسب نقدینگی با رشد بخش حقیقی اقتصاد از مهم ترین چالش های سیاست گذار پولی در دهه های اخیر بوده است. یکی از بخش های موثر در رشد نقدینگی خلق پول توسط بانک ها است که اثر خود را در پایه پولی در جزء بدهی بانک ها به بانک مرکزی می گذارد. با شروع خصوصی سازی بانک ها در ابتدای دهه هشتاد، تسلط و کنترل بانک مرکزی بر بانک ها کاهش یافت و نرخ رشد نقدینگی توسط نظام بانکی، سال به سال افزایش یافت. در سال های اخیر بانک مرکزی برای کنترل رشد نقدینگی توسط نظام بانکی اقدام به اجرای عملیات بازار باز کرده است. سیاستی که به عقیده بسیاری از اقتصاددانان با توجه به کسری بودجه دولت و انتشار بی رویه اوراق مالی اسلامی و همچنین کارکرد نرخ بهره در اقتصاد ایران نمی تواند سیاست کارآمدی برای کنترل نقدینگی باشد.

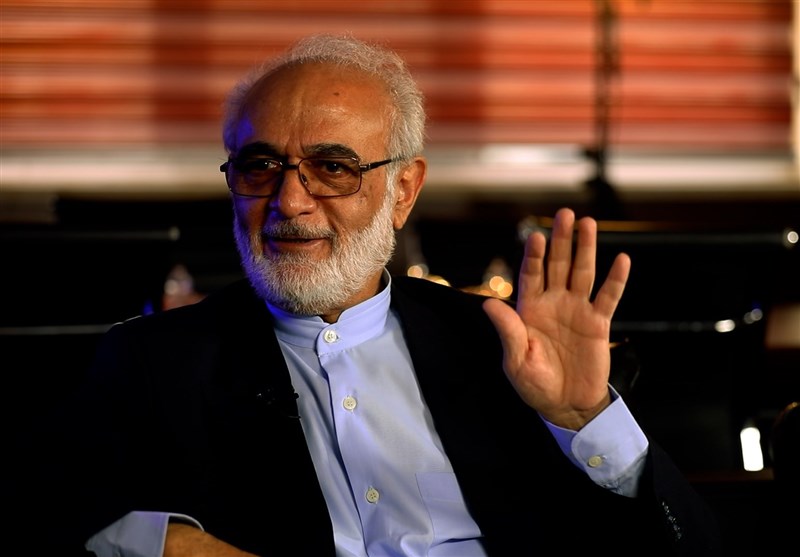

با توجه به چالش ها و پیچیدگی های مربوط کنترل رشد نقدینگی توسط بانک ها مرور تجربه دهه شصت در این باره می تواند مفید باشد. درواقع تا پیش از خصوصی سازی بانک ها، به علت آنکه همه بانک ها دولتی بودند و روسای بانک ها توسط دولت تعیین می شدند و همچنین آنکه انگیزه های سودآوری برای رئیس بانک آنقدر مهم نبود، نظام بانکی در مقایسه با دو دهه اخیر بسیار مطیع سیاست گذار پولی بود. در این زمینه با محمدجواد ایروانی وزیر اقتصاد سال های 64تا68 و معاون نظارت و حسابرسی دفتر مقام معظم رهبری گفتگویی داشتیم تا از تجریبات کنترل نظام بانکی در آن بازه زمانی بشنویم.

بیشتر بخوانید

تسنیم: آقای دکتر بحثی در مورد مسئله کنترل رشد نقدینگی توسط نظام بانکی هست، یک تجربه شما داشتید در دهه 60 و تقریبا میشود گفت دهه 60 و 70 اینطور پیش رفت ولی از سال 80 به بعد رویه تغییر کرد به خصوص در سالهای اخیر در این حدود سه چهار سال اخیر که از عملیات بازار باز استفاده کردند برای کنترل رشد پول توسط نظام بانکی.میخواهم شما از تجربیات خودتان در آن دوره بگویید، چطور بانکها را مهار و کنترل میکردید راجع به مسئله خلق نقدینگی و مقایسه ای داشته باشید که به نظرتان آن دوره موفقتر بود با آن اقداماتی که شما میکردید یا اقدامات غیر مستقیم مثل عملیات بازار باز که الان دارد اجرا میشود.

ایروانی: آن دوران (دهه شصت) خیلی سخت بود، درآمدهای ارزی به 5.7 میلیارد دلار رسید. برای یک کشوری که در حال جنگ با دشمنان زیادی بود، اسمش عراق بود، همه کشورها نیابتی به عراق سلاح میدادند. از نظر تامین مالی همین عربستان و کویت و امارات 136 میلیارد دلار عراق را تامین مالی کردند. جنگ نابرابر بود، درآمدهای ارزی ما هم به شدت کاسته شده بود و نبرد بسیار نابرابری بود. در آن شرایط به علت جنگ و مصارف آن ما ناگزیر سیاست های مالی انبساطی داشتیم و البته در حد محدود. این باعث میشد که ما سیاستهای پولی و اعتباری را محدود بکنیم و انقباضی بکنیم.

اگر هم میخواستیم آنجا را انبساطی کنیم که تورم بیداد میکرد. کمترین نرخ های تورم را در زمان جنگ داشتیم علی رغم اینکه در آمد ارزی به شدت کاهش پیدا کرد. چون گاهی بحث تورم میشود برخی دوره ها را مثال میزنند. خب بله زمانی که 117 میلیارد دلار درآمد ارزی داشتیم و خرج میکردیم، تورم پایین میآید. کالا وارد میکنید، عرضه زیاد میشود، فکر میکنید که موفق بوده. اصلا اینطور نبود. آن دوره، دوره خوبی ارزیابی نمیشد.

سال های 88 تا 92 را میفرمایید؟

ایروانی: بله. یا مثلا بعد از جنگ بلافاصله درآمد از 5.7 میلیارد دلار یک دفعه تا 22 میلیارد دلار بالا رفت. همان سال ها تا 28 میلیارد دلار واردات انجام شد. یعنی درآمد که زیاد میشود شما باید بترسید واقعا، خیلی باید مراعات کنید، آن بیماری هلندی درست نشود و خرج بشود در تولید و سرمایه گذاری بشود.

تسنیم: چطور بانک ها را در راستای سیاست های انقباضی مدیریت می کردید؟

ایروانی:مدیریت میکردیم. رئیس بانک مرکزی را اگر یک امربرش کنید کاری نمیتواند بکند باید مثل سامورایی مقتدر باشد و البته منصف هم باشد. مسلط باشد به فنونی که لازم دارد و اجرا کند. همه بترسند از او. نه اینکه تخلف کنند بعد بشینند با هم مذاکره کنند. وقتی حساب بانک قرمز میشود باید تنبیهش کنند.

برای تسهیلات بانک ها سقف مشخصی تعیین می شد/ با مدیرانی که بیش از حدمشخص تسهیلات می دادند برخورد میکردیم

تسنیم: شما برای حجم تسهیلات محدودیت اعمال می کردید؟

ایروانی:بله. به بانک میگفتیم رشد مانده تسهیلات در سال آتی چقدر باشد، برای این مسئله بانک مرکزی مطالعه ای را انجام میداد، این مطالعه نشان داد در سال آینده در درآمدها پیش بینی قیمت نفت چقدر است، بنابراین مشخص می شد چقدر در رقم خالص داریی های خارجی در پایه پولی ریال مینشیند، و بعد اینکه در عنصر دیگر پایه پولی که کسر بودجه دولت و شرکت های دولتی است، در قانون مجلس چقدر تصویب میشود؟ وقتی که قطعی شد این دو بخش پایه پولی، بخش سومش میشود بدهی بانکها به بانک مرکزی. یعنی چی؟ یعنی تسهیلات اعطایی بانکها به مردم چقدر باشد؟ از این رقم، گزینه های در آمد که چه نرخ رشد تورمیمورد نظر است. چند گزینه. انتخاب میشد. بعد معلوم میشد نرخ رشد مانده وامهای اعطایی بانک ها چقدر باید باشد، سقف گذاشته میشد که آن سیاست انقباضی در انتخاب گزینه رعایت میشد.

بعد اینکه این ها به چه مصارفی برسد در بانک ها؟ قرار نبود هرکسی هرکاری دلش خواست بکند. بخش کشاورزی، صنعت، معدن، مسکن و بخش بازرگانی و خدمات و... اینجا مشخص میشد. بعدا اگر کسی تخلف کرد چی؟ با او برخورد میشد. خود من برخورد کردم. قبل از اینکه سال تمام شود، نه اینکه بایستیم سال تمام شود و گزارش دهند و سپس بیایند بگویند ببخشید. نخیر برخورد میکردیم. رشد مدت مانده باید این عدد باشد. شما عبور کردید، شما آدم موفقی نیستید. من حتی یکبار گفتم به عنوان شهروند در دادگاه علیه شما (مدیر متخلف بانک) شکایت میکنم. نه تنها رهایت نمیکنم. گفتند این همه زحمت میکشیم 24 ساعته برای خدا. گفتیم برای خدا باید رعایت کنید. اینطور نمیشود.

بانک ها هرکاری دلشان بخواهد می کنند/ نظارت بر بانک ها رها شده است

تسنیم: شما آن دوره نظارت بانک مرکزی روی بانکها را بخواهید مقایسه کنید با دهه 90 چه ارزیابی دارید، به نظرتان کدام دوره موفق تر بود؟

ایروانی: اصلا قابل مقایسه نیست. این دوره رها شد. مانده بدهکار حسابهای بانک ها نزد بانک مرکزی نشان میدهد بانکها هرکاری دلشان میخواهد انجام میدهند، این مانده هم ناگزیر انجام میشد، چون بانک تعهداتی کرده چک هایش باید پاس شود، چک بانک نمیتواند پاس نشود، یک روابط پیچیده خاصی بین بانک ها و بانک مرکزی وجود دارد. در این دوره رها شد.

برای مهار ارز هم رها شد. آن موقع ما کمیته تخصیص ارز داشتیم، کمیته سالی 8 بار جلسه تشکیل میداد. در آنجا ما میدانستیم منابع محدود است خیلی کم است در عین حال باید سرمایه گذاری کرد. بسیاری از سرمایه گذاری های زیرساختی ما آن موقع انجام شد. اتوبانهایی که ساخته شد با پول بانکها و مردم ساخته شد. پروژه دولتی نبود. همین مترو تهران یک نمونه اش. مترو تهران را بانکها با پول مردم ساختند.

یعنی همهچیز به نظر مدیریت میشد. ما اینجا ارز را رها کردیم، هر کسی دلش خواست ثبت سفارش میکند. اگر فاسد شدنی باشد بانک مرکزی را مجبور میکنند ظرف سه ماه ارز را بدهد. باید معلوم بشود نیاز چقدر هست، به اندازه نیاز با احتیاطات لازم انجام شود. هر کالایی که نباید وارد شود. خاک زیر پای سگ و گربه را نباید وارد کنیم. یا واردات سطل آشغال! یعنی ما کمبود سطل اشغال داریم که وارد کنیم؟ این یک خورده بی نظمی در واردات و تحمیلش به بانک مرکزی است. بانک مرکزی مسئول تراز پرداخت هاست. اتفاقا در این طرحها که راجع به بانک مرکزی است یک تعمدی هم بود که موازنه پرداخت و تراز پرداختها جز اهداف بانک مرکزی نباشد. پس چه کسی میخواهد ارز را مدیریت کند؟ شهرداری میخواهد ارز را کنترل کند؟ این چه طرز فکری است که ما مقررات را به گونه ای تغییر بدهیم که پاسخگویی تعطیل شود.

یا مثلا تزریق دلار و طلا یک دفعه با آن حجم زیاد در دهه 90 خطای استراتژیک بود و اصولاً روند تزریق هم میخواهد انجام شود باید کنترل شود که چگونه باشد. یا ایجاد نقدینگی توسط بانکها که خیلی زیاد شد اینها همه محتاج تدابیر است. در سال 97 یک مقدار بانک مرکزی با قوت وارد شد و با حداقل هزینه مهار کرد یک مقدار و همینطور آن عملیات بازار باز به نظر در مجموع تا حدودی نیاز به نقدینگی را از منابع خود بانکها تامین کرد که در مجموع میشود گفت که یک مقدار موثر بود و الان هم بانک مرکزی با شرایطی که داریم به نظرم خیلی خوب و مقتدرانه عمل میکند در برابر مسائلی که تحمیل میشود و از نظر ذخایر هم دخالت خوبی دارد. این دخالتها حتی در دو سال اخیر خرج از ذخایر نبود و مدیریت میکردند.

تسنیم: آقای دکتر شما دوره ای که وزارت اقتصاد بودید رابطه ای با صندوق بین المللی پول و بانک جهانی داشتید؟

ایروانی: بله. ایران جزو موسس این هست.

صندوق بین المللی پول و بانک جهانی توصیه های یکسانی به همه کشورها دارند/ یارانه پنهان اسم رمز است

تسنیم: آنموقع هم چنین توصیه هایی که مطرح بود از دوره آقای هاشمی در مورد حذف یارانه های پنهان و اعطای یارانه های نقدی میشد؟

ایروانی: رابطه به معنای آنکه توصیه های آن ها را بپذیریم نداشتیم. بخاطر اینکه اینها موقع اعطای وام توصیه ده ماده ای دارند که تحمیل میکنند. مثلا ثابت نگه داشتن دستمزد کارگران، کاهش هزینه خدمات عمومی، حذف یارانه ها، و استقراض از خارج، تضعیف ارزش پول ملی و... از توصیه های اساسی این ها است. به همه کشورها هم این نسخه را میدهند. یکی از ایرادات جدی که به موسسات واشنگتنی (صندوق پول ملی، بانک جهانی و وزارت خزانه داری آمریکا) گرفته میشود این است که این ها توصیه های ثابتی را به همه کشورها میکنند مثل اینکه یک پزشکی باشد که قرص آسپرین به همه بیماران بدهد. هرکس میآید میگوید آسپرین بخورید مسکن است.

منتهی نتایج عمل به این توصیه ها آثار تورمی فراوان و مشکلات جدی و بعد تغییر دولتها و حاکمیت ها بوده است. مثلا همین یارانه پنهان، اول میگویند پول ملی را تضعیف کنید وقتی که تضعیف شد میگویند ما به التفاوت همه کالا ها با قیمت جهانی یارانه است که ما به شما میدهیم در همه اینها منجر به افزایش قیمت برای مردم میشود، این یک نوع ریاضت تحمیل میکند. آن برنامه های ریاضتی که بهم ریختگی هم ایجاد میکند.

آن وقت موقعی که میخواهیم حقوق و دستمزد را پرداخت کنیم میگویند نه. حقوق ها باید با نرخ قبلی پرداخت شود نباید افزایش یابد. بعد چه پدیده ای رخ میدهد؟ تمام نیروهای ماهر و متخصص از کشور میروند و در بازار بیرون جذب میشوند. سیاست جذب نیروهایشان هم خیلی خوب است. بنابراین این یارانه پنهان، اسم رمز است و بحث خیلی اشتباهی است. بعدها این ها آمدند مذاکره کردند. دکتر نمازی هم مطرح کرد این موضوع را در بیان کرده بودند. گفته بودند شما به جای اینکه بگویید چه کالاهایی باید وارد شود بگویید چه کالاهایی نباید وارد شود. یعنی چی؟ یعنی همهچیز وارد شود الا آنهایی که بگوییم وارد نشود. نتیجه این شد که همه چیز وارد میشد.

الان هم در هر دهه بحث یارانه و یارانه پنهان میشود بعد با یک نرخ ارز هایی که اصلا بانک جهانی و صندوق قبول ندارند. شما از بانک جهانی بپرسید نرخ برابری ریال با دلار و با ارزهای دیگر چند است. بسیار پایین تر از چیزی است که در بازار قیمت گذاری می شود. هیچکس اعلام نمیکند، اینهایی که ادعای یارانه پنهان میکنند اصلا بحث محاسبه نرخ ارز را نمیکنند. استمزاجی رقمی را میگویند و میگویند به نظر من اینقدر بود. علمینیست. چون علمی باشد (نرخ ا رز) خیلی پایینتر از این هست.

انتهای پیام/